最近 Trade joe V2 因为从 Uniswap 手里抢到大量 Arb 交易份额而火爆,币价迅速翻倍。那么其究竟是如何做到的?为其提供流动性又需要注意些什么?

本文将带你深入浅出的了解 Joe V2 的机制,分析其为何能在$ARB交易中获取大量份额,以及产品的优劣势,帮助你更好地理解 DEX。

Trade Joe V2 简单概括:

AMM 类似订单簿,使用非连续流动性

最小价格精度基于比例而非固定数值

垂直聚合流动性带来更好的可组合性

基于LP获取的交易手续费和有效TVL的来进行流动性激励

AMM 机制

接下来以 Joe V2 中的 ARB/ETH 20bps 池为例来进行深入分析,首先我们看一下池的流动性分布,咋一看跟 UNI V3 是挺像的。

那么其根本性不同在什么地方?Joe V2 的一个长条(bin)即对应一个单点价格,就是说除非你把这个 bin 的流动性消耗光,否则价格是不会变化的。比如下图,可以看到该 Bin 内有大约 35k Arb 和 2 ETH ,如果此时有人按 0.00066 卖了价值 2E 的Arb,那么交易的 Bin 就会向左移动一位,价格才会发生变化。

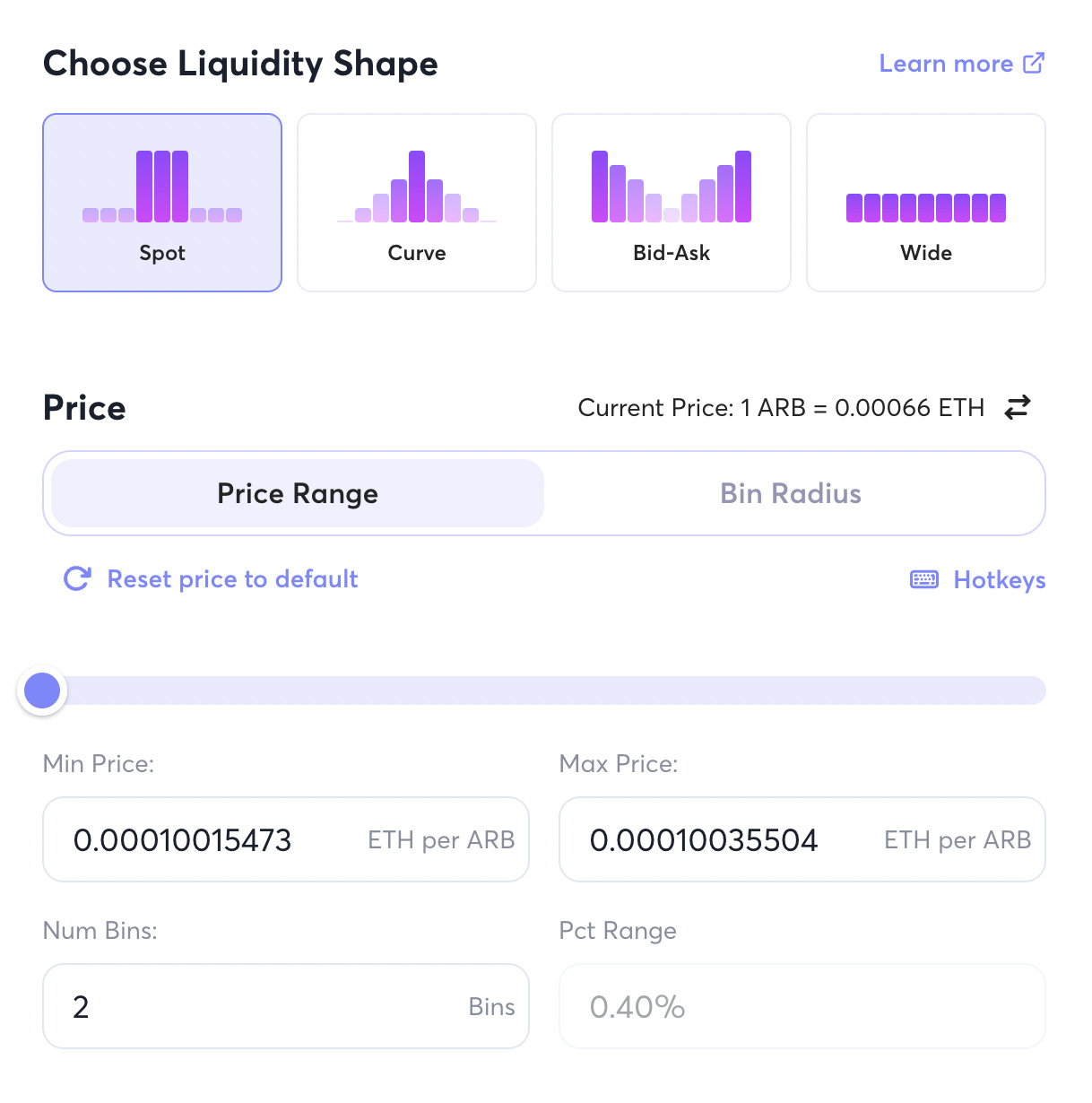

我们再对该池尝试添加流动性,发现是可以添加单点流动性,就是说添加的流动性就在一个价格上,这其实就相当于在订单簿中放一个 Maker 单。那旁边的 Pct Rage = 0.20% 是怎么回事?

我们稍微移动一下右侧滑钮,将价格范围扩大到 2Bin,然后计算两个价格的相对差别。

(0.00067237272-0.00067103065)/0.00067103065 = 0.20%

也就是说 0.20% 就是最小价格精度

我们看下偏离当前价格较大的情况如何,比如 ARB/ETH = 0.0001 的位置。可以得出

(0.00010035504-0.00010015473)/0.00010015473 = 0.20%

对的,可以理解为任一位置上下价格之差都是 0.2%,基于比例而非固定数值。这是和传统订单簿相差较大的地方,传统订单簿一般给一个固定数值的最小精度,比如 0.01 USDT 这样。

Joe 的UI也给出了 4 种添加流动性的方式,点击上图右上角的 “learn more” 就可以学到对其详细的定义,但是除了 Spot 之外,其他四种都是使用官方设定的参数值,不可控。所以我建议使用 Spot,存法类似 UNI V3, 大不了多存几个不同价格范围的。另外目前 Joe V2 目前有流动性激励,必须考虑这个的收益。

流动性激励

目前这些池名后带有“Rewards”标签的是有流动性挖矿激励的

Joe V2 的流动性挖矿激励分配模式:

根据 LP 实际获取的交易手续费和 MakerTVL 算出分数,参见下图

MakerTVL 目前只看当前价格 +- 5bin 内的,比如Arb/ETH 0.2% 的Bin宽度,那么只有当前价格 +-1% 以内的 TVL 才会被记入

当一个 Epoch 结束后,统计该 Epoch 之内的分数然后按比例集中发放

就是说如果想要获取流动性激励,还是需要比较集中地提供流动性。

如想知道更多细节,可见下方文档

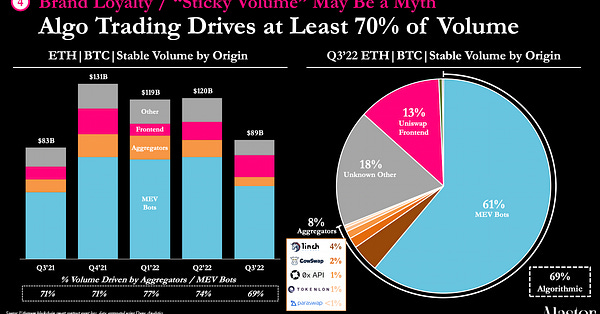

$ARB 交易为何获取大量份额

假设当前市场在持续买入 Arb, Uniswap Arb/USDC = 1.005,假设 Joe V2 的价格精度为1%,bin 分布为 [0.99, 1.00, 1.01…]。这个时候 Joe 当前的 bin 应为 1.00,比 Uni 便宜 0.5% ,那只要交易费比这个差距小,通过1inch等聚合器买入 Arb 的交易自然就会优先走 Joe ,反之如果是卖 Arb 的话 Joe 就没有优势。也就是说其在高波动率出单边行情下较有优势,而低波动率猴市下则比较平庸。

加上 Joe 针对 ARB/ETH 的交易对设置了 0.2% 的费用,而在当时由于波动预期较高,UNI 又只能设置 0.01%/0.05% / 0.3%/1% 这四档,大部分LP 位于 0.3% 以上档位,相比 Joe 的 0.2% 又有劣势。

高波动率下的经常性汇率优势 + 相对较低的费率,使得 Joe V2 在 ARB 0.00%↑ 启动初期获取了大量的份额。目前随着波动率的下降,其汇率也不再有经常性优势;UNI V3 LP 回归 0.05% 费用的池子,也基本失去费率优势,所幸名声打出来了,加上其有不错的激励机制,给了项目方更大的操作空间。

产品优劣势

实际上在上面的 Arb 交易份额论述中,其 AMM 机制带来的优劣已经说明,这一节讨论其他方面:

优势:

垂直聚合流动性带来更好的可组合性

高效率+支持激励,可以拿到合作方的激励,比如有望受益于 LSD war

劣势:

没有成熟的 Bribe 等代币赋能机制,代币持有者收益有限

无常损失相对较大

优势:可组合性

由于在 Joe V2 中,流动性是通过每个 bin 垂直聚合的,而在 Uniswap V3 中,流动性是横向聚合的。垂直聚合的主要好处是它允许流动性可替代。

我们看一笔具体添加流动性的交易,会发现在用户添加 ETH/USDC 后,Joe 给用户返回了大量不同Token ID 的 ERC-1155 LBT,反应了用户在不同价格水平上的流动性分布。

这跟返回单个 NFT 的 UNI V3 有较大差别。因为相同 Token ID 代表流动性位于单个Bin/价格水平内,这是同质化的,具有更好的可组合性。

优势:合作方激励预期

集中流动性高效率+支持激励,有望吸引到 LSD 等有流动性需求的合作方来提供激励,比如此前 UNI V3+ 激励 模式 Kyberswap, 就从 Lido 拿到了仅次于 Curve 的激励分配(参见下方推文) ,并且占据了极大的 Alt-l1/L2 的 LSD 交易量份额。

那么能够提供类似价值的 Joe V2 理论上也有这个机会,从而提升 TVL 和交易量。

劣势:代币赋能问题

如我下方推文所述,纯现货 DEX ,如果没有 bribe 这类额外赋能机制的话,是比较困难的,空有 TVL 和交易量却无法转化为代币持有者的收益。

目前是 Joe 通过手续费抽成来获取收益,但抽多了又势必影响份额。Joe 虽然有 Ve Joe, 但并不是复制 Curve 走 Bribe 这条路,目前看来并不十分成功,因此代币赋能仍然是个问题。

劣势:无常损失相对较大

如前文所述,单边行情下 Joe V2 有经常性汇率优势,但这对于 LP 而言实际上是承担了更大的无常损失,相当于更便宜的把币卖了。

Joe 会合理设置费用来补足这一点,比如 1% bin 宽度的 ARB/USDC 费用为 0.8%,0.2% bin宽度的 ARB/ETH 费用为 0.2%。加上此点并不容易察觉,所以还好(笑

总结

Trade Joe V2 相对 UNI V3 在效率上更多的是做到了特定场景下的差异化优势,而高可组合性这个优势的发挥非常依赖其的自身规模。因此后续应该持续关注项目方的 BD 等操作,看能否BD到足够的合作激励,构建起增长飞轮。